-

平稳收官,节后再战

A股三大指数整体呈现震荡整理格局,最终上证指数红盘报收,最终实现十一连阳,为2025年画上圆满句号。

...2025-12-31 -

短期有震荡需求

A股三大指数整体呈现震荡整理格局,最终上证指数平盘报收,创业板深圳成指微涨报收。两市成交额21426亿,较昨日微幅放量3

...2025-12-30 -

关注颈线支撑

A股三大指数今日涨跌不一,上证指数日线实现九连阳。创业板和深圳成指相震荡整理,最终绿盘报收。两市成交额21393亿,较上

...2025-12-29 -

下周关注颈线支撑

今日三大指数呈现冲高回落格局,指数一度出现翻绿,但最终指数整理幅度有限,三大指数顽强收红。两市成交额达到2.16万亿,较

...2025-12-26 -

顺势而为、低吸为主

...2025-12-25

三大指数收盘分化,中小创延续调整居前,创业板跌超-1.15%。

盘面上,随着经济数据持续改善,多维度政策利好提振消费,有效需求进一步提升,大消费方向,社会服务、家用电器、食品饮料等板块涨幅居前。固态电池方向集体回落,全天跌幅居前。个股方向,低价股资金炒作明显,高标个股全线熄火,高位多跌停。

分析上,川普再挥关税大棒,将对墨西哥和加拿大进入美国的所有产品征收25%关税。此外,并表示将对进口自中国的所有商品加征10%的关税。回顾川普1.0版政府时期,针对我国发动的贸易战,致使市场出现了18年连续性下跌走势。此次2.0版即将上任,新一轮贸易战再被提上日程,市场悲观情绪再起,短期避险资金观望情绪下,市场缩量弱势明显。

策略上,当前调整段,双蓝彩带,2成以下仓位。

操作上,顺势天地皆同力,逆势英雄不自由,严格按照策略体系顺势而为,避免逆势而动。

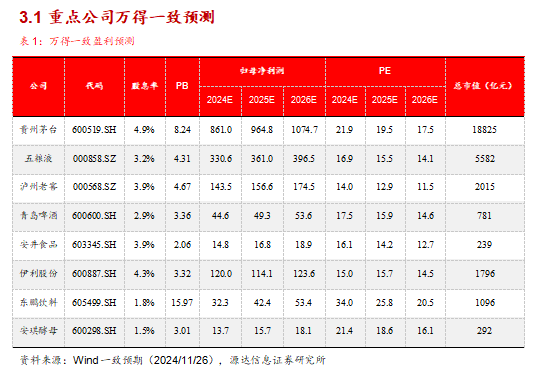

为了帮助投资者朋友更好的把握食品饮料方向机会,源达研究院梳理了相关行业逻辑和质优个股:

1.1白酒板块逻辑梳理

短期缺乏基本面催化、预期25年春节旺季动销难以改善,但中期可期待景气拐点。1)短期仍建议关注25年春节动销反馈,在此期内市场对酒企报表容忍度相对较高。考虑春节窗口会有较多被动型的白酒需求,低预期下若动销反馈&批价反馈相对还可以则构成短期催化,类似于14年春节。2)中期维度看,我们预计白酒板块25年进攻性催化在于宏观政策转向后企业端及居民端消费情绪的修复。其中,泛商务需求前置修复,对应渠道对下游账期包容度提升、中小企业及国央企招待情绪转暖等。建议持续关注政策端催化、及已有政策落地生效斜率,参考16年通胀预期回暖后白酒开启新一轮牛市,市场对需求侧拉力重视度更高。

1.2白酒板块重点标的

1)贵州茅台:作为白酒行业龙头,品牌价值极高,历史悠久,酿造工艺独特且传承有序。其在高端白酒市场占据主导,产品供不应求,具有强定价权。财务状况优异,盈利能力极强,毛利率、净利率高,现金流充沛。同时,分红比例高,股息收益稳定,在市场波动中具有较强的抗风险能力。

2)五粮液:作为浓香型白酒龙头,品牌历史悠久,“1+3+4”产品矩阵竞争力强,古窖池群资源独特。渠道改革成效显著,财务状况优异,营收利润稳步增长,毛利率、净利率高,现金流充沛。行业地位稳固,在高端白酒市场占据重要份额,受益于消费升级,抗风险能力强。

3)泸州老窖:作为白酒行业头部企业,品牌底蕴深厚,“双品牌、三品系、大单品” 策略成效显著,产品多元且竞争力强。渠道运作优势突出,新老渠道双重驱动。财务状况良好,营收利润稳健增长,毛利率、净利率高,现金流充沛。估值处于低位,性价比高,在行业调整期仍具穿越周期的潜力。

2.1大众品板块逻辑梳理

关注餐饮链修复弹性。倘若内需政策持续加码,餐饮端有望实现较大的修复弹性,其中啤酒、速冻、定制餐调板块相关度更高,低估值的传统调味品亦有望实现较为明显的估值修复弹性。

重视行业&个股边际改善。1)供给侧改善,市场份额持续集中的乳制品龙头,建议关注乳制品龙头(原奶供给端收紧,小企业生存压力加大,市场份额有望加速集中)。2)具备新渠道扩张、新品类红利的个股。3)成本改善有望超预期个股。

2.2大众品板块重点标的

1)青岛啤酒:作为百年品牌,其品牌价值高、知名度与忠诚度强,产品质量卓越。啤酒行业虽迟滞增长,但青啤通过高端化战略、灌装生产优化及渠道建设,实现量价齐升。财务状况良好,盈利能力不断增强。且在成本控制、外部环境利好等因素加持下,有望释放利润弹性。

2)安井食品:作为速冻食品龙头,公司在行业内具有品牌、渠道等优势,产品创新能力强,能推出爆品满足市场需求。所处速冻食品及预制菜赛道市场规模增长快,公司业绩持续增长,营收和利润稳步上升,且积极拓展海外市场,有望进一步提升市场份额,长期发展前景广阔。

3)伊利股份:作为国内乳业龙头,公司具有多方面优势。业务上液态奶、奶粉、冷饮等业务市占率领先,且不断创新拓展。公司重视股东回报,分红率高且回购股份。乳业市场长期增长趋势不变,伊利凭借品牌影响力和市场引领性优势,有望持续提升业绩,强者恒强,具有长期投资价值。

4)东鹏饮料:作为国内成长性快的能量饮料公司,其产品性价比高,设计独特,且具功能性。渠道全国化布局完善,终端网点众多。营销能力强,品牌知名度高。行业规模增长,公司市占率领先且持续提升,业绩稳步增长,盈利能力良好,随着高端化战略推进,有望进一步拓展市场份额。

5)安琪酵母:作为酵母行业龙头,全球市占率超15%,国内达55%,具有品牌、渠道、成本等优势。酵母市场规模持续增长,公司产品应用广泛,业绩稳定。其技术创新能力强,产业链布局完善,海外市场拓展顺利。且行业壁垒高,集中度高,公司有望持续受益。